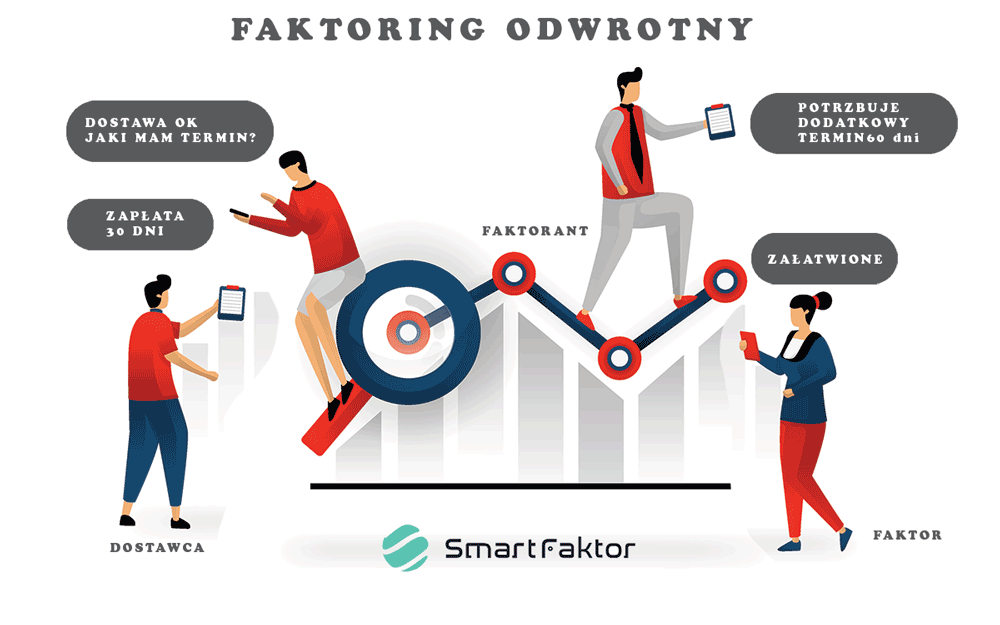

Faktoring odwrotny

Faktoring odwrotny inaczej zobowiązaniowy, albo zakupowy to wspólna nazwa dla tego samego rodzaju faktoringu. Faktoring odwrotny oznacza nabywanie przez firmę faktoringową (czyli Faktora) Twoich zobowiązań wobec dostawców, za określoną cenę. Faktor opłaca Twoje długi już dzisiaj, a ty spłacasz swoje zobowiązanie w ratach lub z bieżącej sprzedaży w umówionym terminie w przyszłości.

Faktoring odwrotny jest szczególnie polecany dla firm, które mają stałych dostawców lub bardzo krótkie terminy płatności za towary lub usług lub takich, którzy wymagają przedpłat lub płatności gotówką przy odbiorze. Poza tym, faktoring odwrotny będzie opłacał się wówczas, gdy dostawca zaproponuje Ci dodatkowe rabaty za szybką lub przedterminową zapłatę za zamówione towary lub usługi. W takiej sytuacji może się bowiem okazać, że nawet fakt obowiązku zapłacenia odsetek faktorowi będzie dla Ciebie korzystniejszy, niż kupowanie towarów lub usług w standardowej cenie. Tą samą cechę mają podobnie umowy faktoringu pełnego i niepełnego z tym, że mechanizm przepływów jest tutaj odmienny. Funkcja finansowa faktoringu odwrotnego polega na spłacie zobowiązań Faktoranta oraz zazwyczaj dodatkowo na wydłużeniu terminu ich płatności do Faktora.

Faktor wydłuża płatności w ramach faktoringu odwrotnego (obraz Vecteezy)

Dla kogo faktoring odwrotny

- Nowa firma; Ten typ finansowania sprawdza się szczególnie dla firm, które dopiero wyrabiają sobie renomę u swoich dostawców. Dodatkowe środki, jakie zapewnia w tym przypadku Faktor pozwalają zdobyć nowych klientów, albo wynegocjować korzystniejsze ceny i warunki umowy z dostawcami. Nie należy jednak zapominać, że z perspektywy Faktora udzielenie fiansowania dla firm młodych lub firm o słabej kondycji finansowej może być trudne, albo wymagać dodatkowych zabezpiczeń. Dzieje się tak dlatego, że Faktor musi przejąć na siebie nie tylko ryzyko kredytowe młodej lub słabej firmy, ale dodatkowo ponosi ryzyko biznesowe związane z realizacją przyszłej sprzedaży swojego klienta. W końcu udzielone finansowanie, choć ma wpierać firmy jest, co do zasady zwrotne i końcu przychodzi moment, kiedy należy je spłacić.

- Szybka zapadalność zobowiązań; Faktoring odwrotny przyda się również firmom, które muszą szybko regulować płatności do swoich dostawców, co w długim terminie może wiązać się utratą płynności finansowej. Pośrednictwo faktora pozwala tutaj znacznie ograniczyć ryzyko niewypłacalności, oraz zdobyć dodatkowe środki na reorganizację polityki zaopatrzeniowej.

- Finansowanie stoku; Faktoring odwrotny sprawdzi się jako narzędzie finansowania zwiększonych stanów magazynowych przed okresem wzmożonej sprzedaży. Często przed okresem świątecznym firmy istotnie odbudowują stany magazynowe, aby w najwyższym, szczycie sezonu sprzedaży nie zabrakło towaru dla klientów.

- Prefinansowanie; Faktoring odwrotny może stanowić świetne rozwiązanie jako element prefinansowania w ramach tzw. "finansowania projektowego". Jeżeli Twoja firma pozyskała zlecenie na realizację dłuższego projektu, np. branża IT, budowlana, stalowa, OZE to faktoring odwrotny zapewni Ci gładki i szybki start. Będziesz w stanie zamówić i opłacić zaliczki do wielu podwykonawców, zakupisz i dostarczysz do magazynu odpowiedni surowiec, półprodukty i prefabrykaty. W ten sposób będziesz mógł w 100% skupić się na właściwym biznesie nie ryzykując przerw czy przestojów w pracy.

Zalety faktoringu odwrotnego

Niewątpliwą zaletą faktoringu odwrotnego jest możliwość sfinansowania zakupu towarów lub usług bez angażowania własnych środków obrotowych. Zamiast zamrażać własny kapitał w towarach lub półproduktach, które przez większość czasu oczekują na sprzedaż w magazynie lub na produkcji, firma wykorzystuje kapitał Faktora do finansowania swoich zobowiązań, nierzadko wydłużając dodatkowo ich termin płatności. Taka konstrukcja jest bardzo praktyczna, zwłaszcza w przypadku, gdy klient nie ma możliwości skorzystania z faktoringu wierzytelnościowego, inaczej należnościowego. A to z kolei cecha charakterystyczna dla firm działąjacych na rynku sprzedaży detalicznej, sprzedających głównie za gotówkę (np. sklepy spożywcze, odzieżowe, apteki itp.)

Jeżeli chcesz wiedzić więcej lub chcesz porozmawiać na temat faktoringu odwrotnego w Twojej firmie, Wyślij wiadomość lub po prostu zadzwoń

Tymczasem, jeśli artykuł spodobał Ci się, powiedz nam to: Tweet do @Smart_Faktor